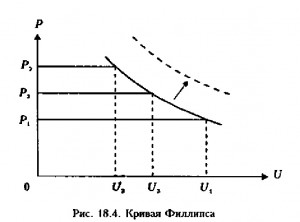

Занятость определяется как не запрещенная законом деятельность граждан, приносящая им заработок (доход). К занятому населению относятся работники по найму (за вознаграждение), а также лица, самостоятельно обеспечивающие себя работой, — предприниматели, фермеры, члены кооперативов и др. Одной из главных целей национальной экономики любой страны является обеспечение наиболее полной занятости. Рациональная занятость — достижение такой ее количественной и качественной структуры, которая способствует наиболее полному использованию трудовых ресурсов. Эффективная занятость — занятость, обеспечивающая наивысшую эффективность производства. Неполная занятость — это работа в условиях сокращенного рабочего дня, вторичная - дополнительная работа по совместительству людей, имеющих основную работу. Вторичную занятость различают по характеру участия в труде (постоянная, временная, эпизодическая, разовая); режиму труда (неполное рабочее время, сезонная); форме участия (совместительство, трудовое соглашение, на условиях почасовой оплаты). Безработным считается человек, который хочет работать, может работать, но не имеет рабочего места. Следует отметить, что в странах с командной экономикой безработица официально отсутствовала. Однако значительные масштабы приняла так называемая скрытая безработица, когда число занятых в народном хозяйстве значительно превышает потребности в них. Это явилось одной из причин низкой производительности труда, падения производственной дисциплины, неэффективности экономики. Во время спада уровень безработицы растет, а в периоды подъема сокращается. Причиной безработицы являются также экономические кризисы, во время которых происходит массовое сокращение рабочих мест из-за банкротств, снижения объемов производства и необходимости его модернизации. Фрикционная безработица связана с временными перерывами в работе из-за поисков новой работы. Структурная безработица возникает в связи с внедрением достижений научно-технического прогресса в производство, когда новой структуре рабочих мест не соответствует сложившаяся профессионально-квалификационная структура рабочей силы. Циклическая безработица связана с экономическими циклами. Добровольную безработицу, когда люди не хотят работать из-за низкой заработной платы, отдаленности места работы от места жительства и по другим причинам, несмотря на наличие свободных рабочих мест; вынужденную, возникающую при избыточном предложении труда, когда невозможно устроиться на работу даже за низкую зарплату; скрытую, когда число работников в производстве превышает объективно необходимое. Фрикционная и структурная — имеют место всегда. Поэтому занятость считается полной, если уровень безработицы равен сумме фрикционной и структурной безработицы. Он называется естественным уровнем безработицы. Естественный уровень безработицы растет - законом Оукена: каждый 1 % прироста безработицы сверх ее естественного уровня приводит к отставанию объема ВВП на 2,5 %. Между инфляцией и занятостью существует тесная связь. - безработица была высокой, когда зарплата росла медленными темпами, и снижалась, когда зарплата росла быстрее. Это объясняется тем, что при высоком спросе на труд предприниматели повышают ставки зарплаты, чтобы привлечь новых работников или удержать занятых. При значительной безработице, когда предложение труда значительно превышает спрос на него, ставки зарплаты уменьшаются. Был сделан вывод о том, что с безработицей можно бороться путем инфляционного роста номинальной зарплаты. В дальнейшем в графике Филлипса американские экономисты П.Самуэльсон и Р.Солоу заменили ставки зарплаты на темпы прироста цен. Модернизированная кривая Филлипса показана на рис. На оси абсцисс откладывается уровень безработицы U\, на оси ординат — уровень цен Р\. Если правительство рассматривает уровень безработицы как очень высокий, то оно проводит фискальную и бюджетно-денежную политику, стимулирующую совокупный спрос. Необходимость удовлетворения выросшего спроса ведет к расширению производства и созданию новых рабочих мест, безработица снижается до уровня С/2, но инфляция растет до Pi- Для борьбы с инфляцией правительство проводит антиинфляционную политику. В результате цены снижаются до уровня Рз, а безработица увеличивается до уровня С/з. Кривая Филлипса "работает" только в краткосрочном периоде. Если же инфляция продолжается более длительное время, например свыше 5 лет, она может расти, несмотря на высокий уровень безработицы. Это объясняется рядом факторов, среди которых важное место занимает  политика ложных ожиданий населения. Так, стремясь увеличить совокупный спрос, правительство стимулирует рост зарплаты, на что рынок труда реагирует увеличением предложения труда. Рост зарплаты стимулирует инфляционный прирост цен. В соответствии с концепцией Филлипса инфляция в определенный промежуток времени снижает безработицу. Однако ожидания повышения зарплаты и связанный с ними рост благосостояния со временем ослабевают, так как инфляция съедает прирост номинальной зарплаты. Поэтому предложения труда и соответственно занятость снижаются. Графически стагфляцию можно изобразить как сдвиг кривой Филлипса вправо. Сейчас для более длительных периодов времени вместо кривой Филлипса используется теория естественного уровня безработицы, согласно которой поддерживать умереные темпы инфляции в течение относительно длительной периода времени можно только при естественном уровн безработицы.

политика ложных ожиданий населения. Так, стремясь увеличить совокупный спрос, правительство стимулирует рост зарплаты, на что рынок труда реагирует увеличением предложения труда. Рост зарплаты стимулирует инфляционный прирост цен. В соответствии с концепцией Филлипса инфляция в определенный промежуток времени снижает безработицу. Однако ожидания повышения зарплаты и связанный с ними рост благосостояния со временем ослабевают, так как инфляция съедает прирост номинальной зарплаты. Поэтому предложения труда и соответственно занятость снижаются. Графически стагфляцию можно изобразить как сдвиг кривой Филлипса вправо. Сейчас для более длительных периодов времени вместо кривой Филлипса используется теория естественного уровня безработицы, согласно которой поддерживать умереные темпы инфляции в течение относительно длительной периода времени можно только при естественном уровн безработицы.

Author Archive > admin

Занятость и безработица

Финансовая система: принципы построения, структура

Финансы возникли с появлением государства. Само понятие финансов связано с движением (наличным или безналичным) денежных средств. Финансы - это экономические отношения, возникающие в процессе распределения, перераспределения в денежной форме части стоимости национального продукта, создания и использования на этой основе денежных фондов, необходимых для удовлетворения общественных потребностей. Финансы выполняют две основные функции: распределительную и контрольную. Первая связана с распределением и перераспределением части стоимости общественного продукта. В ходе этих процессов формируются и используются целевые денежные фонды субъектов хозяйствования, государства, доходы населения. Вторая обусловлена тем, что движение денежных средств может количественно отображаться различными финансовыми показателями, которые "сообщают", как распределяются и как используются финансовые ресурсы. Это позволяет обществу контролировать процесс создания денежных фондов, их перераспределение и стимулировать эффективное использование финансовых средств. Финансовые отношения осуществляются соответствующими учреждениями (финансовые органы, подразделения налоговой службы, банки и др.). Совокупность финансовых отношений и институтов, их реализующих, образуют финансовую систему. Известны два основных принципа построения финансовых систем: демократический централизм и фискальный федерализм. Первый был положен в основу финансовых систем СССР и ряда стран Восточной Европы. Принцип демократического централизма заключался, во-первых, в том, что значительная часть финансовых ресурсов (более 50 %) сосредоточивалась в руках государства, а оставшаяся часть была децентрализована, т.е. находилась в распоряжении предприятий, учреждений. Во-вторых, централизованное руководство финансами со стороны союзных государственных органов сочеталось с предоставлением определенных прав и самостоятельности республикам, предприятиям, учреждениям в использовании имеющихся у них денежных средств. В-третьих, статьи доходов и расходов государственного бюджета, республиканских и местных бюджетов в основном совпадали. Фискального федерализма предполагает разделение полномочий в финансовой сфере между разными уровнями властиДоходы федерального правительства, штатов, местных органов власти здесь формируются за счет разных источников. Штаты, муниципальные власти имеют Право вводить новые виды налогов, которые поступают в их бюджеты в разных штатах существуют значительные расхождения в видах используемых налогов. Кроме того, правительство, штаты, местные власти независимы в своих расходах. Правительство финансирует оборону, космос, сельское хозяйство, внешние отношения и т.д., а муниципальные власти — программы в области образования, здравоохранения, дорожного строительства, охраны окружающей среды и т.д. В связи с тем, что доходов штатов, местных органов власти не хватает для покрытия их расходов, правительство оказывает финансовую помощь штатам, а они — муниципальным органам. Принципы построения финансовой системы в значительной мере определяют ее структуру. В финансовую систему входят государственные и децентрализованные (с точки зрения государственного управления) финансы. Последние, к которым относят финансы предприятий (учреждений, организаций), являются ее исходным звеном. В финансовой системе они занимают определяющее положение, так как, во-первых, обслуживают основное звено экономической системы, где создаются товары и услуги, во-вторых, образуют основную массу финансовых ресурсов страны. В зависимости от формы собственности выделяют финансы государственных предприятий, кооперативных, акционерных и др. Согласно отраслевой структуре различают финансы промышленных, сельскохозяйственных, торговых предприятий и т.д. Основная задача государственных финансов состоит в обеспечении государства денежными средствами, которые необходимы ему для выполнения экономических и политических функций. В состав государственных финансов включают государственный бюджет, внебюджетные фонды, государственный кредит, которые функционируют на разных уровнях управления (общегосударственном, региональном, местном). Одно из звеньев общегосударственных финансов — внебюджетные фонды. Они отделены от бюджетов и имеют определенную самостоятельность, хотя и управляются соответствующими уровню государственного управления органами власти. К внебюджетным фондам относят фонды социального страхования, пенсионные, фонды занятости населения, разного рода целевые фонды и т.д. Их средства формируются за счет специальных целевых отчислений, других источников и используются для финансирования отдельных целевых мероприятий, программ. В зависимости от целевого назначения фонды делятся на экономические и социальные; в соответствии с уровнем управления — на государственные и региональные. Место государственного кредита как особого звена финансовой системы определяется необходимостью привлечения свободных денежных средств юридических и физических лиц для финансирования государственных расходов. Его основными формами являются государственные займы, заимствование средств общегосударственного ссудного фонда, казначейские ссуды. Государственные займы связаны с аккумуляцией свободных денежных средств населения, предприятий, организаций путем выпуска и продажи на фондовом рынке государственных ценных бумаг (казначейских обязательств, облигаций и др.). Государство является заемщиком средств, а население, предприятия -- кредиторами. Ценные бумаги выпускают как правительство, так и местные органы власти. Заимствование средств общегосударственного ссудного фонда имеет место, когда государственные кредитные учреждения непосредственно передают часть кредитных ресурсов на покрытие расходов государства. Например, государственный Центральный банк выдает ссуду правительству. Такое заимствование средств способствует развитию инфляции и поэтому в странах с рыночной экономикой практически не используется, но еще существует в некоторых странах СНГ. Государство может выступать не только в роли заемщика, но и в роли кредитора, оказывая финансовую помощь отдельным предприятиям в форме предоставления казначейских ссуд, которые выдаются на льготных условиях (по срокам и норме процента) за счет бюджетных средств. Таким образом, кредит помогает формированию дополнительных финансовых ресурсов государства и облегчает решение общегосударственных задач.

Налогообложение: сущность, принципы

Налоги служат, во-первых, главным источником пополнения доходов государства, во-вторых, являются одним из основных рычагов воздействия государства на рыночную экономику. Основным элементом налогообложения являются налоги. Они представляют собой обязательные платежи, взимаемые государством с юридических и физических лиц с целью удовлетворения общественных потребностей. Закрепленная законодательно совокупность налогов, платежей, принципов их построения и способов взимания образует налоговую систему. В основе построения налоговой системы лежат следующие принципы: всеобщность (охват налогами всех субъектов хозяйствования); обязательность (субъекты хозяйствования обязаны уплачивать налоги в строго установленные сроки, неуплата карается законом); равнонапряженность (взимание налогов по единым ставкам независимо от субъекта хозяйствования); однократность (недопущение того, чтобы с объекта налог взимался более одного раза); стабильность (ставки налоговых платежей и порядок их отчисления должны оставаться длительное время неизменными); простота и доступность для восприятия; гибкость (налоговая система должна стимулировать развитие приоритетных отраслей экономики). К настоящему времени сформировались две основные концепции налогообложения: налогоплательщики должны увеличивать налоги пропорционально тем выгодам, которые они получают; налоги должны зависеть от размера получаемого дохода: у кого он больше, тот и уплачивает большую сумму налога. В зависимости от степени разделения власти в стране налоговая система может быть двух- или трехзвенной. Налоги в экономике выполняют фискальную и регулирующую функции. Первая обеспечивает поступление средств в государственную казну, вторая заключается в том, что через систему дифференцированных налоговых ставок и льгот можно влиять на процесс общественного воспроизводства: стимулировать развитие отдельных отраслей, расширять и сокращать платежеспособный спрос населения и т.д. Субъектом налогообложения выступает налогоплательщик. Это физическое или юридическое лицо, которое обязано платить налог. Объектом налогообложения является тот доход, товар или имущество, которые подлежат налогообложению. Источник налога — это те средства, из которых выплачивается налог (заработная плата, прибыль и т.д.). Единицей обложения выступает единица измерения объекта (рубль, гектар и т.д.). Налоговой ставкой называется величина налога, взимаемого с единицы измерения объекта. Сумма же налога, уплачиваемая с одного объекта, образует налоговый оклад. Налоговые льготы — это частичное или полное освобождение субъекта налогообложения от налога в соответствии с действующим законодательством.  Так, по объекту обложения налоги делятся на прямые и косвенные. Прямые — это налоги на доходы физических и юридических лиц (подоходный, налог на прибыль и т.д.) или на отдельные объекты имущества (налог на недвижимость, земельный налог и т.д.). Главным среди прямых налогов, взимаемых с юридических лиц, является налог на прибыль (доход). Подоходный налог в одних странах взимается как с физических, так и юридических лиц, в других — только с физических лиц. Налогообложению подлежат доходы, получаемые юридическими лицами за вычетом тех затрат, которые они несут в связи с осуществлением своей деятельности. Земельный налог платят юридические и физические лица, которым земельные участки предоставлены во владение, пользование, либо являются их собственностью.

Так, по объекту обложения налоги делятся на прямые и косвенные. Прямые — это налоги на доходы физических и юридических лиц (подоходный, налог на прибыль и т.д.) или на отдельные объекты имущества (налог на недвижимость, земельный налог и т.д.). Главным среди прямых налогов, взимаемых с юридических лиц, является налог на прибыль (доход). Подоходный налог в одних странах взимается как с физических, так и юридических лиц, в других — только с физических лиц. Налогообложению подлежат доходы, получаемые юридическими лицами за вычетом тех затрат, которые они несут в связи с осуществлением своей деятельности. Земельный налог платят юридические и физические лица, которым земельные участки предоставлены во владение, пользование, либо являются их собственностью.

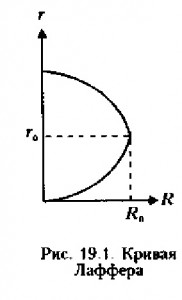

К косвенным налогам относят те, которые включаются в цену товара или услуги. Такой налог фактически платит потребитель, но перечисляется он в налоговые органы предпринимателями. Государство косвенно взимает налог с потребителя. Основные косвенные налоги: налог на добавленную стоимость (НДС), акцизы, таможенные пошлины. Налог на добавленную стоимость уплачивают юридические лица, а также предприниматели, осуществляющие свою деятельность без образования юридического лица. Объектом обложения является стоимость, которую предприятия добавляют к стоимости сырья, материалов или товаров при производстве и реализаций продукции, выполнении работ или оказании. Акцизы — налог, устанавливаемый на отдельные виды товаров, работ, услуг, которые по специфике своих свойств имеют монопольно высокие цены и устойчивый спрос. Ими облагаются вино-водочные изделия, пиво, табачные изделия, ювелирные и меховые изделия и т.д. Таможенные пошлины взимаются таможнями с товаров, перевозимых через границу по ставкам, предусмотренным таможенным тарисром. Различают ввозные, вывозные и транзитные таможенные пошлины. Их величина определяется либо в процентах к таможенной стоимости товаров, либо в абсолютном размере на единицу облагаемого товара. По принципам построения различают пропорциональные (ставка остается неизменной при увеличении или уменьшении дохода налогоплательщика); регрессивные (ставки уменьшаются по мере увеличения дохода налогоплательщика) и прогрессивные (ставки возрастают по мере увеличения дохода налогоплательщика и уменьшаются по мере его сокращения) налоги. В зависимости от характера использования налоги делятся на общие и специальные (целевые). Общие поступают в казну государства и используются для общегосударственных нужд, специальные имеют строго определенное назначение, например чрезвычайный налог, взимаемый в Республике Беларусь, направляется на ликвидацию последствий катастрофы на Чернобыльской АЭС. Различают также государственные и местные (муниципальные) налоги. Первые взимаются правительством и поступают в центральный бюджет, вторые — местными органами власти и пополняют местные бюджеты. Лаффер считал, что государство должно изымать не более 30 % дохода предприятий и населения.

Госбюджет и его основные статьи

Госбюджет — это совокупность финансовых отношений, возникающих между государством и физическими, юридическими лицами по поводу создания, распределения, использования общегосударственных фондов денежных средств. Чаще дают определение госбюджета как ежегодной сметы (росписи) доходов и расходов государства. Структура бюджета определяется государственным устройством. В странах, имеющих унитарное устройство, он включает центральный бюджет и местные бюджеты. В государствах с федеральным устройством существует еще промежуточное звено. В центральном бюджете концентрируется основная часть денежных средств государства, которые используются для финансирования общегосударственных нужд. Расходная и доходная части его могут быть использованы в целях регулирования экономики. Принцип полноты предполагает учет по каждой бюджетной статье всех затрат и поступлений. Принцип правдивости направлен против фальсификации бюджетных росписей; принцип гласности означает, что правительство обязано публиковать бюджет, сообщать о его исполнении. Бюджет выполняет следующие функции: распределительную (через госбюджет перераспределяется от 20 до 60 % национального дохода); контрольную (движение бюджетных ресурсов сообщает о финансовом состоянии экономики и позволяет его контролировать) и регулирующую (изменения расходов и доходов госбюджета позволяют смягчить спад производства, снизить уровень безработицы, т. е. стабилизировать экономику). Обычно бюджет государства составляется на год. Бюджет состоит из расходной и доходной частей. Расходы центрального бюджета в странах СНГ делятся на следующие группы: финансирование народного хозяйства, социально-культурных мероприятий, обороны, управления; расходы, связанные с внешнеэкономической деятельностью, обслуживанием государственного долга. Наиболее крупными расходными статьями бюджета в странах с рыночной экономикой являются поддержание уровня доходов (пенсии нетрудоспособным, инвалидам, помощь безработным, живущим ниже черты бедности и т.д.); национальная оборона; образование и здравоохранение; выплата процентов по государственному долгу и т.д. Основным источником доходов бюджета являются налоги. В доходах центрального бюджета они составляют от 80 до 90 %. В местных бюджетах развитых стран на долю налогов приходится до 50 % всех поступлений. Каждый налог в законодательном порядке закрепляется за правительством, местными органами власти. Наиболее крупные налоги, как правило, находятся в распоряжении правительства, менее крупные направляются местными властями в местные бюджеты, а в отдельных случаях — во внебюджетные фонды. Во многих странах при составлении бюджетов закладывается превышение расходов над доходами, что делает государственные займы вторыми по значению источниками доходов. Размер займов, как и налогов, может устанавливаться при планировании бюджета. Наибольшее значение они имеют для исполнения центрального бюджета.

В условиях перехода к рыночной экономике источником дохода могут стать поступления от продажи государственной собственности.

Бюджетный дефицит и государственный долг

Это та сумма, на которую в данном году расходы бюджета превышают его доходы. Он может быть вызван следующими причинами: необходимостью осуществления крупных государственных программ развития экономики; милитаризацией страны; войнами и стихийными бедствиями; экономическими кризисами и т.д. Во всех этих случаях резко возрастают расходы государства, превышая его доходы. Дефицит, заложенный в структуру доходов и расходов при формировании бюджета, называется структурным. Однако реальный дефицит может оказаться больше структурного. Основной причиной этого в странах с рыночной экономикой является спад производства. Разность между реальным и структурным дефицитом называется циклическим дефицитом бюджета. Если же реально наблюдаемый дефицит бюджета меньше структурного, разница между структурным и реальным дефицитом называется циклическим излишком. Уровень дефицита госбюджета определяется отношением абсолютной величины дефицита к объему бюджета по расходам или к объему ВНП. финансовое положение страны нормальным, если бюджетный дефицит не превышает 2 — 3 % от ВНП. Существует четыре варианта финансирования бюджетного дефицита: увеличение налогов; эмиссия необходимого количества денег; выпуск государственных займов; привлечение внешних займов. В странах с рыночной экономикой выбирают, как правило, третий вариант. Для покрытия бюджетного дефицита государство выпускает ценные бумаги (казначейские векселя, облигации и т.д.), которые продает субъектам хозяйствования и населению. По облигациям выплачивается доход в виде процента. По истечении срока, на который они выпущены, облигации погашаются правительством. В условиях перехода к рыночной экономике одним из источников финансирования бюджетного дефицита могут быть денежные средства, вырученные от продажи государственной собственности. Можно выделить три основные концепции. Представители первой считают, что бюджет должен балансироваться ежегодно, т. е. каждый финансовый год должно существовать равенство между доходами и расходами. Сторонники второй концепции полагают, что бюджет должен балансироваться в ходе экономического цикла, а не ежегодно. Правительство в периоды спадов производства увеличивает расходы, что ведет к росту дефицита. Зато в период экономического подъема оно сокращает расходы, что увеличивает излишек доходов. В результате по окончании промышленного цикла излишек доходов покроет дефицит, который образовался в результате спада производства. Проблема заключается в том, что спад производства и его подъем могут быть разной длительности и глубины. Третья концепция — концепция функциональных финансов. Ее представители утверждают, что главной целью государственных финансов является обеспечение макроэкономического равновесия, даже если это приведет к дефициту госбюджета. По их мнению, во-первых, макроэкономическое равновесие вызовет экономический рост, а он — увеличение национального дохода, значит, и налоговых поступлений в бюджет; во-вторых, правительство всегда может повысить налоги, выпустить дополнительное количество денег и, следовательно, устранить дефицит; в-третьих, бюджетный дефицит не сказывается негативно на развитии экономики. Государственный долг — это сумма задолженности страны другим странам, своим или иностранным юридическим и физическим лицам. В странах с рыночной экономикой он состоит из общей суммы бюджетных дефицитов (за вычетом бюджетных излишков) и суммы финансовых обязательств иностранным кредиторам (за вычетом той части, которая пошла на покрытие бюджетного дефицита) на определенную дату. Рост государственного долга наблюдается практически во всех странах, что объясняется хронической дефицитностью государственных финансов. Внутренний долг — это долг государства населению, предприятиям, организациям своей страны